Para ve finansın geleceği

Dr. Göksel Tiryaki

Anadolu’da yaşamış Lidya uygarlığının M.Ö. 7. yüzyılda ticarette metal sikke kullanması genelde paranın ilk icadı olarak kabul edilir. Aslında insanlığın ekonomik işlemlerde değiş tokuş amaçlı muhtelif araçları kullanmaları veya bizatihi ticarete konu şeyleri takas etmeleri belki insanlık kadar eskidir. İster sevelim ister sevmeyelim para insanlık tarihi boyunca hayatımızın hep merkezinde olmuştur. İster ta tarihin ilk çağlarında olduğu gibi deniz kabukları, bir parça tuz, bir miktar buğday, bir kısım deri parçası, ister altın veya gümüş gibi kıymetli metaller, isterse devletler adına merkez bankalarının tedavüle çıkardığı kâğıt (itibari) paralar olsun paraya asıl özelliğini ve niteliğini veren şeyse onun satın alma gücüdür. Parayı para yapan insanların ve toplumların paranın temsil ettiği bu satın alma gücüne olan inançları ve güvenleridir. Çünkü paranın asıl büyük işlevi bu inanç ve güven temelinde ekonomik faaliyetleri canlandırmasıdır. Para sayesinde insanlar daha kolay alış veriş yapabilir ve birbirlerinden daha rahat ödünç alıp verebilir. Zaten paranın en önemli nitelikleri hesap birimi olması, ekonomik işlemlere aracılık etmesi ve bir servet saklama aracı olabilmesidir.

Öte yandan finansı veya finansal aracılığı paradan ayırmak da mümkün değildir. Hatta kişisel olarak finansı kurumlaşmış veya kurumsallaşmış para saymak gerektiğini düşünüyorum. Hülasa insanlığın parasal gelişiminin veya finansın evriminin, “Takas > Para > Kredi > Banka > Mevduat > Kaydi Para > Finansallaşma > ?” şeklinde özetlenebileceği kanısındayım. Tarihteki bu parasal kültür gelişimine baktığımızda, bazı değişmeyen taraflardan ve birtakım dönüşen mevzulardan bahsetmek olasıdır. Öncelikle para ve finansa dair değişmeyen iki hususun öne çıktığı ileri sürülebilir. Bunlar, satın alma gücü ve yoğunlaşma hususlarıdır.

Paranın en basit, genel ve kısa tanımının “Satın Alma Gücü” olduğu kanaatindeyim. İster tarihin ilk çağlarında olduğu gibi birkaç deniz kabuğunun alım gücü, ister bir metal sikkenin verdiği alım gücü, ister merkez bankalarının arz ettiği kâğıt paranın gösterdiği alım gücü veya isterse blokzincir teknolojine dayalı bir “token”in sunduğu alım gücü olsun, para olarak ileri sürülen bütün bu ve başka diğer araçlara kıymetini veren asıl şey o an ve gelecekte temsil ettiklerine inanılan satın alma gücüdür. Dolayısıyla para olarak kullanılan nesne ve araçların hepsinde olmazsa olmaz olarak görülecek ve aranacak vasıf her zaman satın alma gücü olmuştur. Geçmişte, şimdi ve gelecekte bu durum para sayılmanın doğal bir nedeni ve sonucu olarak varlığını korumuş ve koruyacaktır. Haliyle bu niteliği paranın değişmeyen bir yüzü olarak kabul edebiliriz.

İkinci değişmeyen husus ise gelir ve servetin yoğunlaşması, az sayıda kişi elinde toplanması eğilimidir. Her ne kadar yapılan pek çok araştırmada gelir ve servete dair tarihsel ve kapsamlı veriler son birkaç yüzyıla ilişkin olmak ile birlikte yazılı pek çok kaynaktan uygarlık boyunca gelir ve servetin az sayıda kişi elinde yoğunlaşmasının çok sayıda örneğine rastlamak mümkündür. Para ve finansın, işlem ve hesap amaçlı kullanımından öte servet saklama aracı olarak kullanılması insanlığın en kadim alışkanlıklarından biri olarak görülebilir. Günümüzde de para ve finansın bu vasfından bir şey kaybetmek bir yana bilakis artarak bu özelliğini koruduğuna veriye dayalı pek çok çalışmayla ve muhtelif gözlemlerle tanık olunmaktadır. Dolayısıyla gelecekte de para ve finansın, tıpkı geçmişte ve bugün olduğu gibi, az sayıda kişinin kontrolünde olmaması için hâlihazırda pek bir neden gözlenmemektedir. Haliyle gelir ve servet yoğunlaşması para ve finansın değişmeyen ikinci bir yüzü olarak kabul edilebilir sanıyorum.

Paranın yukarıda değindiğimiz iki değişmeyen yüzüne karşılık değişen ve hatta dönüşen taraflarını ise üç başlık altında toplamanın mümkün olduğu kanısındayım. Bunlar:

-Teknolojik Dönüşüm: Parasal Araçlar; Metal > Kâğıt > Banka Mevduat Hesabı > Kredi ve Banka Kartları > Dijitalleşme (Kripto Varlıklar – Finansal Aplikasyonlar) > ?

-Kurumsal Dönüşüm: Müesseseler; Tek Şubeli Bankalar > Yaygın Şubeli Bankalar > Uzaktan (Dijital) Bankacılık (“FinTech”ler) > ?

- Düzenleyici Dönüşüm: Regülasyonlar; Serbest Bankacılık > Merkez Bankalarının Kurulması > Kurallı Bankacılık > Mevduat Sigortası > Düzenleyici Kuruluşlar > Küresel Uyumlu Düzenlemeler (Basel Komite) > ?

Aslında bu üç dönüşüm alanı birbirinden bağımsız veya bağlantısız değildir. Hatta iç içe bile denebilir. Bunu, “Takas > Para > Kredi > Banka > Mevduat > Kaydi Para > Finansallaşma > ?” şeklinde özetlediğim paranın kısa tarihindeki çok önemli eşiklerle belirtmek daha doğru olabilir. Yalnız öncelikle tarihteki bazı önemli dönüm noktalarını hatırlamakta fayda var. Küresel çapta 1971 yılında paranın altınla bağının tamamen kopması, ardından finansal serbestleşme ve gelişmeler ile teknolojik olanakların muazzam ilerlemesi para konusunda insanları yeni arayışlara ve kolaylıklara itmiştir. Aslında para konusundaki en büyük atılım ticari bankacılığın ve mevduatın ortaya çıkışıdır. Kurumsal olarak bankalar ilk defa İtalya’da ortaya çıkmış ve ilk merkez bankası 17. yüzyılda İsveç’te kurulmuştur ama ticari bankacılığın ve mevduatın yaygınlaşması 19. Yüzyılda olmuştur. Böylece insanlık kaydi (hesabi) parayı keşfetmiştir. Günümüzde asıl para, banka mevduat hesaplarındaki bu kaydi paradır. Kaydi paranın en önemli kaynağıysa bankaların belirli kurallara göre kullandırdığı kredilerdir. Ancak bu durum, özellikle yaşanan hemen her ekonomik ve finansal krizle sürekli teyit edildiği gibi bankaların uzun vadeli ve istikrarlı fonlama ve likidite kaynaklarına ihtiyacını da ortadan kaldırmamaktadır.

Artık insanlar, hiçbir fiziki (kâğıt) paraya ihtiyaç duymadan banka hesapları, kartları veya mobil uygulamalar üzerinden bu kaydi paralar ile rahatlıkla ödeme yapabilmektedir. Paranın özellikle değeri ve bağımsızlığı konusundaki yeni arayış ve gelişmeler de hiç durmamaktadır. Birtakım merkezi sistemlere dayalı veya onlarsız, birtakım karmaşık sanal şifreler ile doğrulanan dijital ve kripto varlıklar (paralar) da giderek daha çok tartışılmakta ve popülerlik kazanmaktadır.

Geleceğin parası, kaydi paraya dayalı birtakım sanal şifrelerin ve mobil uygulamaların kullanıldığı nakitsiz ve kartsız bir dünyada olacak gibi durmaktadır. Ancak daha tutarlı bir gelecek tahmini için öncelikle para ve finansın tarihindeki dört önemli eşik ve kavramı ortaya koymakta yarar vardır. Bu dört aşama, para ve finansın teknolojik, kurumsal ve düzenleyici dönüşümünün neden iç içe olduğuna ve birbirini besleyen yapısal bir özellik sunduğuna da işaret edecektir. Bu dört temel parasal ve finansal dönüşüm noktası:

- Banknot: Güven,

- Kaydi Para: Hesabi para,

- Kredi Kartı: Sanal sayılar ve şifreler,

- İnternet: Çevrimiçi bağlantılar,

şeklinde ifade edilebilir. Banknotu, genel kanının aksine kâğıt para olarak düşünmemek gerekmektedir. Banknot aslında ilk olarak altın veya gümüşü temsil eden banka evrakı olarak ortaya çıkmış ve tedavül etmiştir. Elbette banknotlar günümüzde yaygın olarak kullanılan kâğıt (itibari) paranın da atasıdır. Banknotun ortaya çıkışı insanların para olarak bir evraka yönelik inanç ve güvenlerinin fiziki bir varlığın yerini alması hasebiyle çok önemli bir eşik olmuştur. Artık kaydi bir varlık (imzalı bir belge) tek başına ödemelere aracılık eden ve belirli bir satın alma gücünü temsil eden paraya dönüşmüştür. Bu güven duygusu ve dönüşüm mevduatın ortaya çıkmasına ve kaydi (hesabi) paranın da öncüsü ve altyapısı olmuştur da denebilir.

İşte burada ikinci önemli dönüşüm eşiğine, kaydi (hesabi) paraya kapı aralanmış oluyor. Ticari bankaların yaygınlık kazanmasıyla kredi üretimi kurumlaşmış ve bankaların ekonomi içindeki ödeme kuruluşu vasfı gelişmiştir. Dolayısıyla kredi üretimiyle ortaya çıkan mevduatın bankalar bünyesinde kalıp bir çeşit kaynağa ve kaydi (hesabi) paraya dönüşmesi parasal olarak muazzam bir kolaylığın, genişlemenin ve başka bir aşamaya geçmenin vesilesi olmuştur. Bankalar ve finansal sistem daha hızlı ve rahat büyümüş, kısa zaman içinde mevduat yoluyla kaydi (hesabi) para en önemli parasal unsur hâline gelmiş olup bugün de hâlâ öyledir.

Yukarıdaki iki önemli eşik daha 20. yüzyıla girmeden aşılmıştır ama 20. yüzyıl hem kredi ve banka kartı gibi kartlı ödeme araçlarının kullanılması ve kitlelerce geniş kabul görmesi hem de akabinde internetin kısa süre içinde yaygınlaşması ile para ve finans bakımından daha büyük dönüşümleri tetiklemiştir. Artık insanlar, banka ve kredi kartları ile bankalar nezdindeki paralarını (mevduatlarını) veya kendilerine önceden tahsis edilmiş kredilerini (kredi kartı limitleri) fiziki parayı veya çek gibi kambiyo araçlarını kullanmadan merkezi takas sistemlerinin kendiliğinden sağladıkları ödünleştirmelerle doğrudan kullanmaya başlamıştır. Bu durumun hızlı biçimde yaygınlaşması, nakitsiz bir ödemeler sistemi ve parasal sisteme giden yolda çok önemli bir eşiğin geçilmesine ve nakitsiz ödeme alışkanlığının benimsenmesine önayak olmuştur. Bunun üzerine, ilk kez ABD ordusu tarafından kullanılan internetin giderek bütün dünyada hemen her alanda kullanılmaya başlanması, özellikle finansal kuruluşlar arasındaki iletişim ve doğrulama (hesabi para için gerekli) hızını muazzam artırmıştır. 21. yüzyıl ile birlikte internete cep telefonu teknolojisiyle mobil iletişim ve uygulamalarının eklenmesi, nakitsiz işlemlerin hızının ve etkinliğinin daha da artmasına neden olmuştur. Dolayısıyla kartlı ödeme sistemlerinin ve internetin yaygınlaşması para ve finansın teknolojik, kurumsal ve düzenleyici dönüşümünün en önemli iki eşiği olarak bariz biçimde kendini göstermiştir.

Peki, gelinen bu aşama itibarıyla nasıl bir parasal ve finansal gelecek bizleri beklemektedir. Günümüzde para ve finansa ilişkin üç önemli gelişim perspektifinin gündemde olduğu ve giderek daha fazla tartışıldığı ve ilgi gördüğü anlaşılmaktadır. Bunlar:

- Akıllı sözleşmelere (protokollere) dayalı blokzincir teknolojisi,

- Merkez bankaları dijital paraları,

- Finansal uygulamalar (FinApp),

şeklinde başlıklandırılabilir. Kripto varlık veya para olarak nitelendirilen ilk sanal varlığın 2009 yılında ortaya çıkması ve 2008 küresel krizi ertesinde dünyadaki büyük merkez bankalarının itibari parayı aşırı genişletmeye dayalı likidite politikaları sonrasında, küresel ölçekte altın gibi kıymetli metallere ve akıllı sözleşmelere dayalı kripto varlıklara müthiş bir ilgi meydana gelmiştir. Bu ilgi hızlıca “yeni para” ve “parasal düzen” tartışmalarını alevlendirmiştir. Kripto varlıkların geleceğin parası olabileceği düşüncesi pek çok kişi tarafından dile getirilmiş ve hâlâ da taraftar bulmaktadır. Ortaya saçılmış binlerce kripto varlık ve para çeşidine, arada iflas eden kripto varlık ve borsalara rağmen bu tartışmalar ve iddialar “istikrarlı token”ler bağlamında kesintisiz sürmektedir. Bütün bu parasal dönüşüm ve yenilik tartışmalarına şüphesiz kamu kurumlarının sessiz kalması beklenemezdi. Çin, başta olmak üzere, bazı ülkelerin öncülük ettiği dijital para tartışmaları da kripto para arayışlarına müteakiben hemen gündeme gelmiştir. Hatta en sonunda, 1970’li yıllardan beri küresel bankacılık düzenlemelerinin temel ilke belirleyicisi olan Bank For International Settlements (BIS) ve Basel Bankacılık Denetim Komitesi (Basel Komite) kripto varlıkların ve paraların finansal sistem için önemine ve risklerine daha fazla eğilmeye başladı. Piyasadaki kripto varlıkları mevcut düzenlemelerin içerisine dâhil etmenin şimdilik mümkün olmayabileceği ortaya çıkınca, küresel çapta merkez bankaları dijital para ihracı konusunda çalışmalara girişti. Nitekim bazı Afrika ülkelerinin hâlihazırda uygulamaya koyduğu merkez bankası dijital paralarına ilave olarak Avrupa Merkez Bankası ve İngiltere Merkez Bankası’nın dijital para çıkarma çalışmaları hakkında kamuoyuna ciddi haberler yansımaktadır. Dolayısıyla para ve finansın geleceği açısından kripto varlıklar ile onun “Düzenleme Dostu” hâli denilebilecek merkez bankası dijital paraları birer potansiyel aday olarak yoğun biçimde tartışmalara konu olmaktadır.

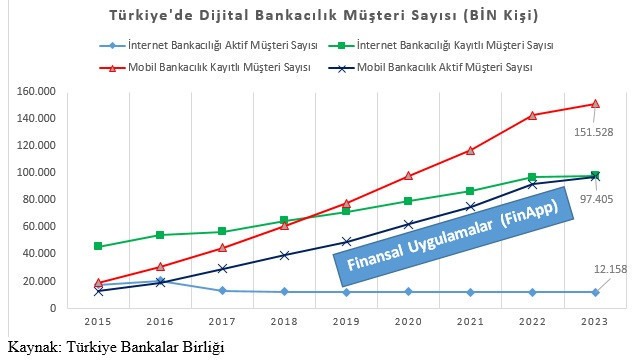

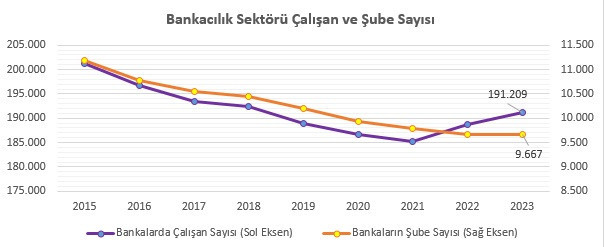

Bir de bütün bu tartışmalar yanında yukarıda bahsettiğimiz dört önemli eşik bağlamında, özellikle finansal kuruluşların dijital dönüşümü, kendi evreninde doğal bir biçimde gelişim seyrine devam etmektedir. Özellikle mobil finansal uygulamalar (FinApp) 2020’de yaşanan salgının ilave etkisiyle tüm dünyada daha fazla kullanılmaya başlanmış, geleneksel bankacılık kanalları (şube, çağrı merkezi…) yanında internet bankacılığının bile daha az ilgi görmesine neden olmuştur (Grafik 1 ve 2). Neticede mobil bankacılık ve diğer finansal uygulamaların geleceğin parasal ve finansal düzenini şekillendirmek konusunda başat bir rol oynayacağını söylemek çok iddialı görülmemelidir. Nitekim baştan itibaren para ve finansın değişen ve değişmeyen yüzleri olarak sıraladığımız nitelikler ile bu süreçte güvene, hesabi paraya, sanal şifrelere ve çevrimiçi bağlantıya dayalı dört önemli eşik, daha içsel, doğal ve içeriden bir gelişim arz eden mobil finansal uygulamaları daha fazla öne çıkarmaktadır. Nitekim sosyal medya gibi platformların sağladığı büyük veriye erişim ve yapay zekâ kullanım imkânından daha fazla yararlanma olanağına sahip mobil uygulamalar, parasal ve finansal olarak daha büyük bir potansiyel izlenimi sunmaktadır. Haliyle geleceğin para ve finans dünyasında mobil finansal uygulamaları daha etkin ve belirleyici görmek şaşırtıcı olmayacaktır kanımca.

Grafik 1:

Grafik 2:

Kaynak: Türkiye Bankalar Birliği