Kasım Enflasyonu: Üç olumsuz, iki olumlu nokta

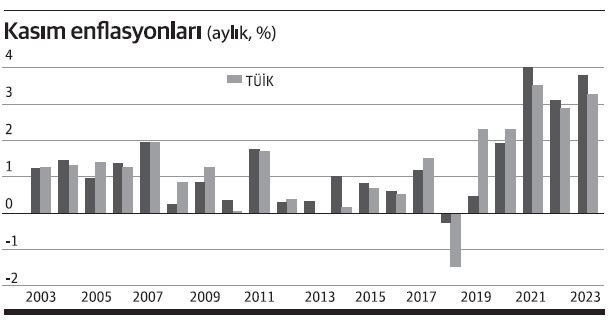

Kasım ayı enflasyonu dün açıklandı. Buna göre bir ay öncesine göre tüketici fiyatları yüzde 62 oranında yükselirken, bir aylık artış yüzde 3,3 oldu. Bu, endeksin yayınlandığı tarihten (Ocak 2003) bu yana gerçekleşen en yüksek ikinci Kasım ayı enflasyonu. Rekor ise, o garip para politikasının başladığı Eylül 2021’den sadece iki ay sonra yaşanmıştı (yüzde 3,5). Grafikte hem TÜİK’in hem de İTO’nun aylık Kasım enflasyonlarının gelişimi gösteriliyor. İTO’nun Kasım enflasyonu da 2003’ten bu yana en yüksek ikinci Kasım enflasyonu (yüzde 3,8).

2024 sonuna kadar enflasyonun izleyeceği yolun yokuş aşağı olmayacağını biliyoruz. TCMB’nin tahminlerine göre yıllık tüketici enflasyonu Mayıs-Haziran 2024 gibi yüzde 70’ın biraz üzerine çıkacak. 2024 sonu tahmini ise yüzde 36. Demek ki bir süre daha yıllık enflasyon yükselecek, sonra inişe geçecek. Elbette şu anda uygulanmakta olan para ve maliye politikalarından geri dönüş olmazsa.

Tahmin edilen enflasyon patikasının tekdüze aşağıya doğru olmaması, iletişim politikası çerçevesinde TCMB’nin aylık enflasyonlara atıf yapmasını da beraberinde getirdi. İşte burada Kasım ayı enflasyonuna dair ilk olumsuz yorumun dayanağı ortaya çıkıyor. TCMB aylık enflasyondaki düşüş eğilimine dikkat çekmeye başlamıştı. Mevsim etkisinden arındırılmış değerler şöyleydi: Ağustos: 9,7; Eylül: 4,4; Ekim: 2,9. Ancak Kasım ayı gerçekleşmesi yüzde 3 oldu. Tekrar vurgulayayım; bunlar mevsim etkisinden arındırılmış değerler. Yoksa aylık (arındırılmamış) enflasyonda Kasım ayında da düşüş var. Ama eğilimi saptamak açısından arındırılmamış enflasyona bakmak hatalı olur.

İkinci ve üçüncü olumsuz noktalar ise yukarıda belirtildiği gibi yıllık enflasyonun çok yüksek gerçekleşmesi ve aylık arındırılmamış enflasyonun 21 yılın en yüksek ikinci Kasım enflasyonu olması. Olumlu yorum yapılacak noktalar da var. Birincisi, beklentinin altında geldi aylık enflasyon. İkincisi, İTO enflasyonu ile TÜİK enflasyonu arasındaki fark makul ölçülerde; bu açıklanan istatistiklere güven açısından özellikle önemli. Bu çerçevede, Merkez Bankası’nın işinin ne kadar zor olduğu ortaya çıkıyor. Bir yandan “acaba U-dönüş olacak mı?” şüpheleri diğer yandan enflasyonun önce yükselip sonra düşecek olması ve öte yandan TÜİK verisi dışındaki verilere de atıf yapılması ihtiyacı hissedilmesi.

Bir de şu var: Gerçek politika faizinin yüzde 40’ın en az birkaç puan daha altında olduğunu belirtmek gerekiyor. Bu durumda -2024 sonu için yüzde 36 enflasyonu tahmini ile karşılaştırıldığında- hala sıfırın üzerinde değil politika faizi. Yüzde 40 repo faizini politika faizi olarak almak neden mümkün değil? Değil, zira Merkez Bankası son aylarda bankalara repo faizinden borç vermiyor, tersine daha düşük faizle onlardan borç alıyor. Asıl lira likiditeyi döviz swapları karşılığı sağlıyor bankalara. Onun da hem faizi yüzde 40’ın belirgin biçimde altında hem de vadesi repo gibi haftalık değil, çok daha uzun. Vadenin uzunluğunu vurgulamamın nedeni ise, şu anda bırakın yüzde 40’ı, daha önceki yüzde 35 politika faizinin yine belirgin altında faizle lira cinsi borçların (bankaların) fazla olması. Swap imkânının bankaları döviz cinsinden borçlanmaya teşvik ettiğini de bir kenara yazmak gerekiyor. Üzerinde biraz daha düşündükten sonra daha ayrıntılı bu köşeye taşımak için şimdiden not düşeyim dedim.