TCMB Enflasyon Tahminini Neden Artırdı?

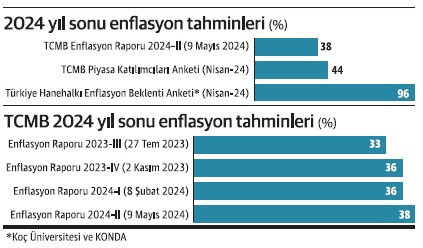

Merkez Bankası, yılın İkinci Enflasyon Raporu’nda piyasayı şaşırtarak yılsonu enflasyon tahminini artırdı. Hatırlayacak olursak 2 Kasım 2023 tarihinde yayınladığı 2023 yılının son Enflasyon Raporu’nda, 2024 için yılsonu enflasyon tahminini %36 olarak açıklamıştı. Bu tahminini, iddialı bir hedef olduğunu kabul ederek, 8 Şubat’ta yayınladığı yılın ilk Enflasyon Raporu’nda da korumuştu. Dün yayınladığı yıllın ikinci Enflasyon Raporunda ise TCMB yılsonu enflasyon tahminini 2 puan artırarak %36’dan %38’e çıkardı.

Merkez Bankası’nın 2024 yılsonu enflasyon tahmini, 2 puanlık revizyona rağmen, piyasa ve hanehalkı beklentilerinin oldukça altında kalıyor. Hatırlayacak olursak, Nisan ayında TCMB tarafından yayınlanan Piyasa Katılımcıları Anketine göre yılsonu enflasyon beklentisi %44, Koç Üniversitesi ve KONDA İşbirliği ile bu hafta açıklanan Türkiye Hanehalkı Enflasyon Beklentisi ise %96 idi.

Mevcut durumda, yılsonu enflasyonu için %40’ın altında bir tahmin, oldukça iyimser olsa da Merkez Bankası’nın yılsonu tahminini artırması piyasa açısından sürpriz bir açıklama oldu. Zira TCMB, yılsonu enflasyon tahminini, beklentileri çapalamak adına bir hedef olarak kullanıyor. Hali hazırda yurt içi enflasyon beklentileri kontrol altına alınamamış iken, TCMB tarafından yapılacak bir revizyonun beklentileri yukarı çekme riskini taşıdığı değerlendiriliyordu.

Peki, Merkez Bankası yılsonu tahminini neden yükseltti? Temel sebep yılbaşından bu yana gerçekleşen enflasyonun ve ekonomik dinamiklerin %36 enflasyon tahmininden oldukça uzaklaşması olarak görünüyor. TCMB tahminlerinin güvenirliliği beklentileri çapalamak adına elde edebileceği en önemli çıktılardan biri olacaktır. Bu çerçevede, ben TCMB’nin doğru bir karar aldığını düşünüyorum.

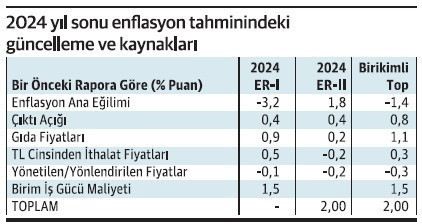

Merkez Bankası’nın yapmış olduğu teknik değerlendirmeye bakacak olursak, yılsonu enflasyon tahmininin 2 puan artırılmasındaki en büyük sebep enflasyon ana eğilimindeki bozulma oldu. TCMB revizyonun 1,8 puanını buna bağlamış. Ana eğilimdeki bozulma nedir? Ürün ve hizmet fiyatlarında artışın TCMB beklentilerinin üzerinde gerçekleşmesidir. Enflasyon görünümünü yukarı çeken diğer faktörler arasında da çıktı açığı ve gıda fiyatları yer alıyor. Zira son iki Enflasyon Raporundaki verilen birikimli sapmalara bakacak olursak, en yüksek etki de bu iki kalem ile birim iş gücü maliyetinden gelmiş.

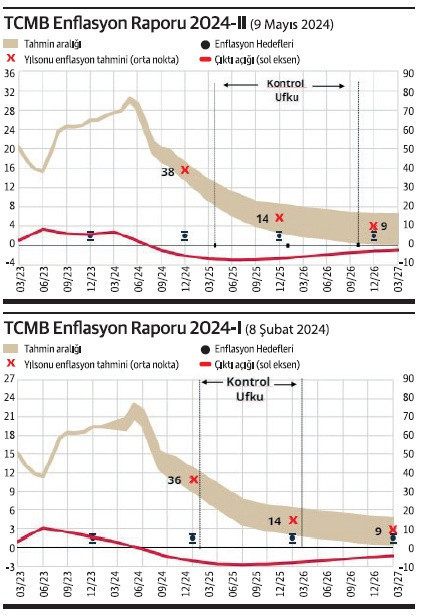

Çıktı açığı neden önemli? Ekonomide, iç talep kaynaklı enflasyonist etkileri kontrol altına almak adına önemli. İç talebin soğumadığı bir ortamda faiz artışının fiyatlar üzerindeki etkisi oldukça sınırlı oluyor. Zira Merkez Bankası Enflasyon Raporu’nda çıktı açığı tahminlerini de güncelledi. 8 Şubat tarihinde yayınladığı raporda bu yılın ilk çeyreğinde ekonominin yaklaşık olarak potansiyel GSYH kadar büyümesini beklediğini iletmişken, 9 Mayıs tarihli raporda ilk çeyrekte ekonominin potansiyelin yaklaşık 4 puan üzerinde büyümüş olduğunu tahmin ediyor. Enflasyonu düşürmeye devam etmek için de 2025-26 yıllarında ekonominin daha düşük büyümesi gerektiğini söylüyor.

Peki, yılın geri kalanında Merkez Bankası nasıl bir politika izleyecek? Başkan Karahan’ın yapmış olduğu açıklamalara göre yakın dönemde yeni bir faiz artışı beklememeliyiz. TCMB, kamu maliyesi tarafında sıkılaşma, yönetilen/yönlendirilen fiyatlar tarafında da dezenflasyonist adımlar bekliyor. Daha net anlatımıyla kamuda tasarruf, asgari ücret ve emekli aylıklarında yılsonuna kadar artışa gidilmemesini, enflasyonist etkisi olan vergi artışlarının yapılmamasını ve kamu tarafından belirlenen fiyatlarda sürpriz bir artış olmayacağını öngörüyor.

Ancak Başkan Karahan’ın dünkü sunumunda belirtmiş olduğu üzere, enflasyon görünümünde kalıcı bir bozulmanın gözlenmesi halinde TCMB tarafından ek sıkılaşma yapılabilir.

Son olarak şunu da belirtmekte fayda var, ekonomik koordinasyonun olmadığı süreçlerde para politikasının enflasyon üzerindeki etkisi sınırlı, ekonomi üzerindeki etkisi ise çok daha maliyetli oluyor.