Doların sahibi borçlarını ödeyememe tehlikesiyle karşı karşıya!

Temerrüt… Bir ödeme veya borcun vadesinde yerine getirilememesi. Ödemelerin gecikmesi, endişe, panik ve üstlerine yıkılacak bir binadan kaçarcasına borçlarını tahsil etmeye çalışan alacaklılar… Finansal bir kaos…

Safa Gümüş

Şirketler, devletler ve çoğu zamanda hane halkı, yaşamlarını veya faaliyetlerini devam ettirebilmek için borç almak zorundadırlar. Şirketlerin yapacağı yüksek tutarlı yeni yatırımlar, tüketicinin satın almak istediği yeni bir otomobil, devletin yol yapmak için ihtiyaç duyduğu para… Bunlarının çoğunun finansmanı, elde yeterli kaynak olmadığı zaman borçlanarak yapılır. Ancak durum devletler için biraz daha farklı ve karmaşıktır.

Öncelikle şirketlerin ve hane halkının borçlanmak için başvurabileceği araçlar bellidir. Hane halkı banka kredileri aracılığıyla borçlanabilirken, şirketler buna ek olarak uzun ya da kısa vadeli borçlanma kâğıdı çıkartarak bunu bir finansman aracı olarak kullanabilirler. Buna ek olarak şirket hisselerinin bir kısmının başka bir yatırımcıya satılması veya genel olarak halka arz edilmesi, sermaye artırımı gibi yollar şirketlerin ihtiyaç duyduğu finansmanı elde etmek için başvurabileceği diğer araçlardır.

Ancak devlet, sermaye artırımı yapamaz. Borçlanmak için başvurabileceği bankalar, şirketlerin veya hane halkının başvurduğunun aksine daha farklıdır ve borçlanılan her tutarın ekonominin geneli üzerinde bir etkisi söz konusudur. Yani devlet konumu itibarıyla vereceği bütün ekonomik kararları, en büyüğünden en küçüğüne ekonominin bütün paydaşları açısından düşünüp almalıdır.

Devletlerin borçlanmak için kullandıkları en bilinen yöntem ise şirketlerin uzun veya kısa vadeli olarak çıkardıkları borçlanma senetlerine benzer bir şekilde tahvil veya bono ihraç etmeleridir. Yani üzerinde nominal değer yazan bir kağıdı borç verene belirli bir tutar üzerinden satıp, vadesi gelince ondan o kâğıdı, kağıdın üzerinde yazan nominal değere ek olarak belirli bir ek ödeme karşılığı geri almak suretiyle borcun kapatıldığı bir sistem.

Bununla beraber devlet borçlanırken yalnızca kendi ihtiyaçlarını gidermeyi göz önünde bulundurmaz. Bazen piyasadaki para miktarını kontrol etmek için bu borç senetlerini bir silah olarak da kullanır. Enflasyonla mücadelede ya da sıkışık olan bir ekonomiyi genişletmede, bu kağıtların, bir diğer politika aracı olan faizler ile doğrudan bir ilişkisi vardır ve hükümetler bu ilişkiyi kullanarak ekonomiye müdahale ederler.

Kısacası devlet, kağıdı çıkartır, satar, borçlanır, vadesi gelince borcunu öder ve kağıdını geri alır.

Peki ya devlet aldığı bu borcu, vadesi gelince ödeyemezse ve ödemesini aksatırsa ne olur? İşte buna temerrüt diyoruz.

Temerrüt iflastan farklı olarak varlıkların elden çıkarılması ve toplu bir tasfiye sürecini kapsamaz. Bu borçların o an için ödenemediğini ve borçlunun finansal olarak bir sıkıntı yaşadığını ifade eder. Devletin böyle bir konuma düşmesi ise yıkıcı etkiler yaratabilir. Hatta buna dair korkuların olması ve bunun dillendirilebiliyor olması bile… Özellikle isminiz Amerika Birleşik Devletleri’yse ve dünyanın en borçlu devleti sizseniz. Üstelik başınızda bir borç tavanı belasıyla, sahibi olduğunuz dolar ile aynı cinsten yükümlülükleri karşılayamıyorsanız.

Bugünlerde ABD az önce bahsettiğimiz temerrüt belasıyla karşı karşıya. Çoğu insanın zihnini karıştırabilecek bir biçimde, dünyanın en büyük ekonomisi ve küresel ticarette ağırlıklı olarak kullanılan ABD dolarının sahibi Amerika Birleşik Devletleri, borçlarını zamanında ödeyememe tehlikesi yaşıyor…

Peki neden?

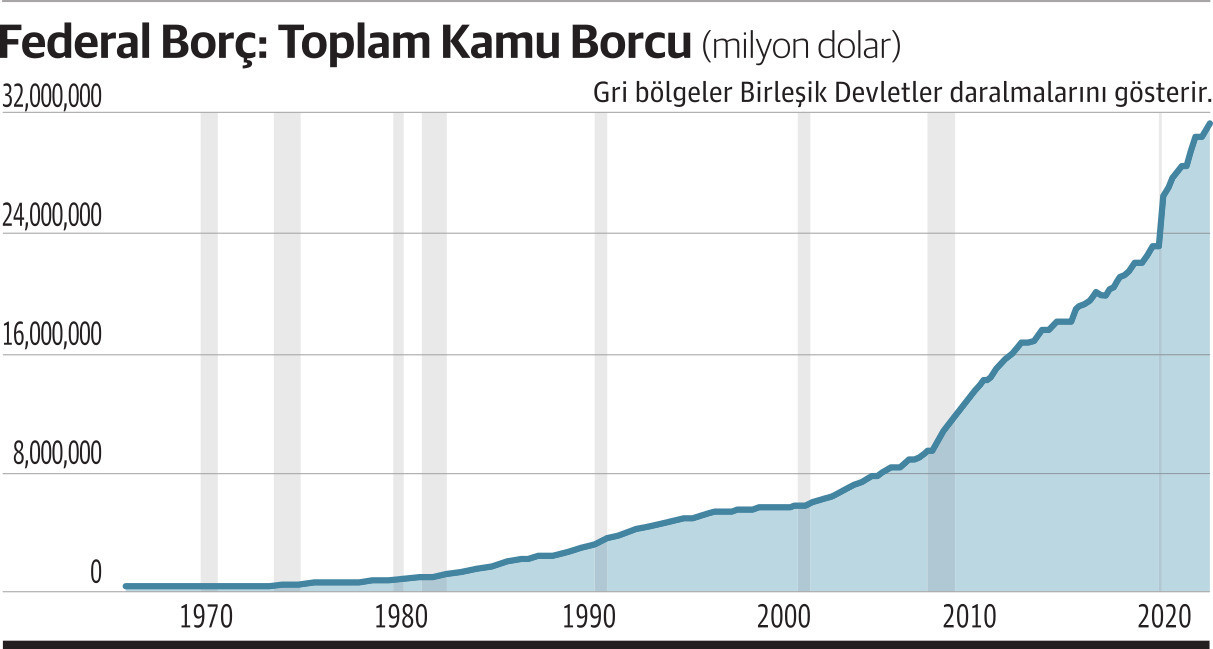

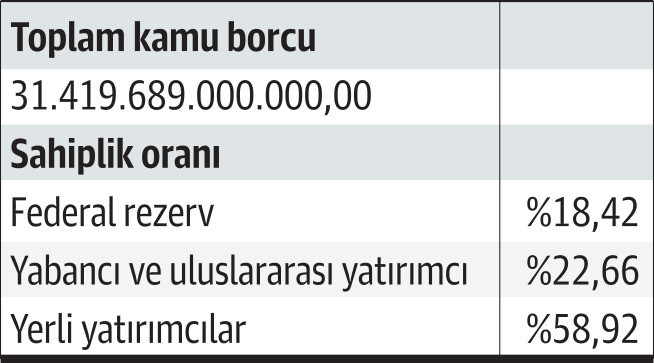

ABD’nin günümüz itibarıyla 31,419 trilyon dolar toplam kamu borcu var. Bu tutar ABD’nin 2021 yılı aralık ayında kongre tarafından kabul edilen 31,4 milyar dolarlık kamu borcu üst sınırıyla hemen hemen aynı.

Burada ilginç bir şey daha karşımıza çıkıyor, “Borç tavanı”. ABD’de hükümetin borçlanabilmesi için belirlenen bir tutar vardır. Bu tutar ABD kongresi tarafından belirlenir ve üstüne çıkılması kanuni açıdan mümkün değildir. Bununla beraber bu üst sınırı artırmak yine yalnızca kongrenin elindedir.

Yani dünyanın en büyük ekonomisi, kendi borçlarını ödemek için yeniden borç almak zorundayken, bu borcu dilediği kadar alamaz.

Özellikle borcun sert şekilde yükseldiği dönemlere bakarsak, bu dönemlerin genellikle ekonominin sendelediği “kriz” zamanlarında olduğunu görürüz.

Örneğin 2008 ekonomik krizi veya 2020 yılında ortaya çıkan COVID-19 salgının yarattığı ekonomik darboğaz. Buralara detaylı olarak bakıldığında ABD’nin kamu borcunda sert artışların yaşandığını görüyoruz.

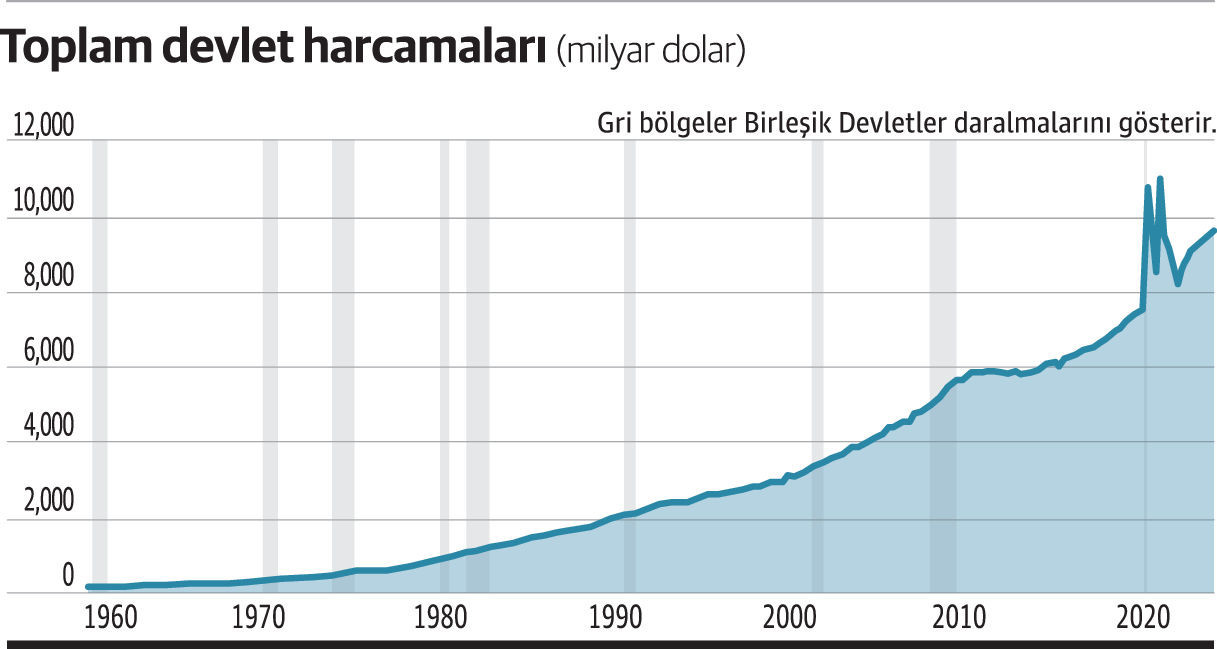

Bu artışların altında ise kriz dönemlerindeki ekonomik sıkışıklığın, devlet harcamalarındaki artış ile aşılmaya çalışılması yer alıyor.

Yukarıdaki grafikte 2020 yılında dik bir ivmeyle artan şey, ABD hükümetinin yaptığı harcama. Hükümet 2020 yılındaki COVİD salgınının ekonomi üzerinde yarattığı etkiyi bir nebze olsun azaltabilmek için harcamalarını artırmıştı. Bu aniden artan hızlı harcamaların vergi ile karşılanamayan kısmı ise borçlanma ile karşılanmak zorunda kalmıştır.

Peki ABD’nin 31,4 trilyon dolarlık borcunun sahipleri kimler? Yani başka bir ifadeyle, borçlarını ödeyemeyen ABD’nin temerrüde düşmesi halinde alacaklarını ABD’den tahsil edemeyecek olanlar kimler?

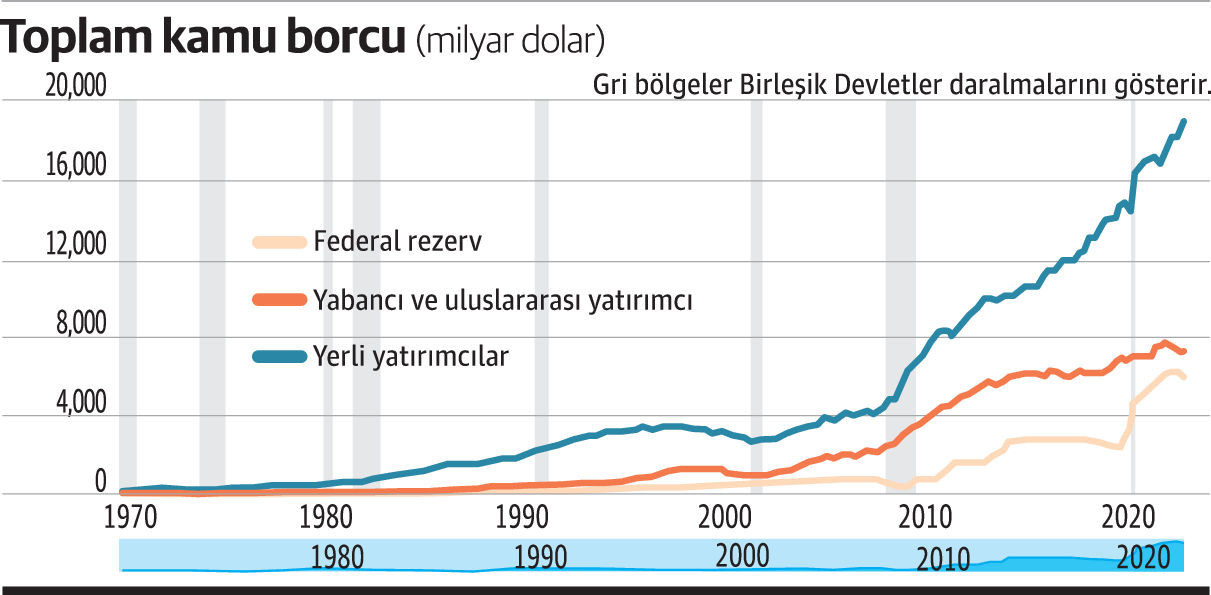

Yayımlanan verilere göre 31,4 trilyon dolarlık borcun yaklaşık yüzde 18,42’si Amerika Merkez Bankası tarafından Federal Hükümet’e verilen borçları kapsıyor. Borçların yüzde 22,66’sı yabancı yatırımcıların elindeyken, geriye kalan yüzde 58,92’lik büyük kısmın sahibi ise ABD’de yerleşik olan yatırımcılar. Yani yerli yatırımcının elinde.

Yayımlanan verilere göre 31,4 trilyon dolarlık borcun yaklaşık yüzde 18,42’si Amerika Merkez Bankası tarafından Federal Hükümet’e verilen borçları kapsıyor. Borçların yüzde 22,66’sı yabancı yatırımcıların elindeyken, geriye kalan yüzde 58,92’lik büyük kısmın sahibi ise ABD’de yerleşik olan yatırımcılar. Yani yerli yatırımcının elinde.

Burada görülen şey ABD’nin sanılanın aksine yurtdışı kaynaklı borcunun aşırı yüksek olmaması. Bu durum aslında devletin elinde bulunan kamu borcunun büyük bir kısmının yurtiçinde tutulduğunu da gösteriyor.

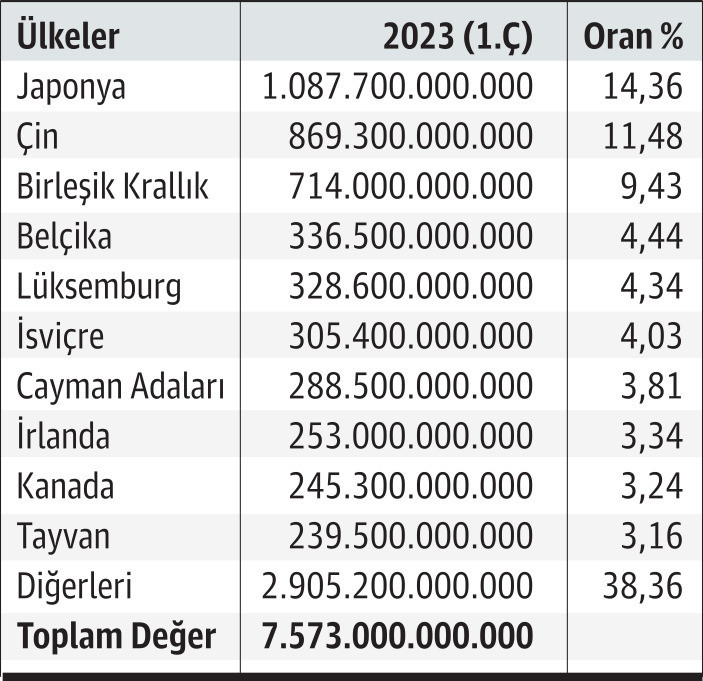

1. Sırada Japonya, 2. Sırada Çin Var

Yurtdışında bulunan tahvil stokunun büyük bir kısmı ise Japonya’nın elinde bulunuyor. ABD Hazine Bakanlığı verilerine göre 2023’ün birinci çeyreği itibarıyla Japonya’nın elinde tuttuğu tahvillerin toplam değeri 1 Trilyon doların biraz üstünde ve toplam olarak yabancıların elinde tuttuğu tahvil stokunun yüzde 14,36’sını oluşturuyor. 2. sırada ise ABD’nin ekonomik açıdan ezeli bir rakip olarak gördüğü Çin yer alıyor. Çin’in elinde bulunan tahviller yabancılarda bulunan toplam tahvillerin yüzde 11,48’ini oluşturduğu gibi, tutar olarak da azımsanmayacak bir 870 milyar dolara sahipler. 3. sırada ise İngiltere bulunurken 4. ve 5. sırada ise birbirine yakın tutarlarla Lüksemburg ve İsviçre bulunuyor.

Bu borçların zamanında ödenmemesi durumunda gerçekleşecek olan şey ise yetkililer tarafından “felaket” olarak nitelendiriliyor. Çünkü her ne kadar ABD’nin sahip olduğu toplam borçların büyük çoğunluğu yurtiçi kaynaklı olsa da dış alemden alınan borç da pek azımsanacak bir miktar değil. Bununla beraber dünyanın en büyük ekonomisinde görülen bir ödeme krizi, küresel sistemi baştan aşağıya etkileyebilecek bir olay olarak görülüyor…

Öncelikle ABD’nin temerrüde düşmesi, bazı yükümlülüklerini karşılayamaması anlamına geldiği için, bazı harcamalarda kısıtlamaya gidilmesi veya bu harcamaların tamamıyla askıya alınması muhtemel. Bunlar güvenlik ağı programlarının veya bazı federal hizmetlerin askıya alınması gibi bir dizi tedbiri kapsayabilir. Bununla birlikte yabancı ülkelere karşı olan yükümlülüklerin yerine getirilememesi, ABD’nin dış politikaları açısından sancılı günlerin başlangıcı için iyi bir adım olabilir.

Konu hakkında aslında ABD Hazine Bakanı Janet Yellen ve Biden gerekli “korkutucu” açıklamaları yaptılar. Yellen yaptığı açıklamalarda, borç limitine ilişkin olarak , Kongre'ye ABD'nin borç yükümlülüklerini yerine getirememe ihtimali olduğunu açık bir dille ifade ettiklerini söyledi. Ancak Hazine'nin tam olarak ne zaman borçları ödeyemeyeceğini kesin olarak tahmin etmenin mümkün olmadığını ve daha fazla bilgi geldikçe Kongre'ye güncellemeler sağlayacaklarını da ekledi. Yani Yellen’ın son açıklamalarına göre ABD’nin temerrüde düşmesi için piyasalar tarafından beklenen 1 Haziran tarihi, kesin bir tarih değil.

Bununla birlikte Yellen, ABD'nin temerrüde düşmesinin ekonomik ve finansal bir felakete yol açacağı uyarısında da bulundu. Bu durumda Amerikan ailelerinin ve işletmelerin büyük acılar yaşayabileceğini, birçok kişinin işini kaybedebileceğini ve ekonomik krizin federal hükümetin operasyonlarını daha da kötüleştirebileceğini vurguladı. Aynı zamanda ABD'nin temerrüde düşmesinin küresel finansal piyasalarda paniğe neden olabileceğini de ifade etti.

Yellen, Kongre'nin mümkün olan en kısa sürede borç limiti konusunda harekete geçmesi gerektiğini vurgulayarak, uzun süreli bir temerrüdün etkilerinin büyük bir resesyonla eşdeğer olabileceğini ve bunun önlenebilir bir kriz olduğunu belirtti. Kongre'nin borç limitini yükseltmesi veya askıya alması durumunda sadece hükümetin mevcut taahhütlerini yerine getireceğini, yeni harcamalara izin vermeyeceğini söyledi.

Biden’ın da açıklamaları aslında pek farklı sayılmaz. Yellen’ın açıklamalarına ek olarak Biden, bu borç krizinden Kongre’yi elinde bulunduran Cumhuriyetçileri sorumlu tutuyor. 80 yaşındaki ABD Başkanı’na göre borç tavanı krizi “üretilmiş bir kriz” ve Kongre’de yönetimi elinde tutan Cumhuriyetçiler tarafından bilerek ve isteyerek Demokrat Biden yönetimini sıkıştırmak için kullanılıyor.

Daha önce temerrüde düşenlerin akıbeti: Kriz, korku, panik, açlık ve sefalet

ABD’nin temerrüde düşmesi için gün hesabı yapılırken, daha önce temerrüt ile karşı karşıya kalmış ülkelerin akıbetine bakmak, olayın vahametini anlamak açısından önemli gibi duruyor.

Arjantin

Arjantin, tarihinde birkaç kez temerrüde düşen bir ülke olarak bilinir. Bunlardan en çarpıcı olanı, 2001 yılında yaşanan ve ülkeyi derin bir ekonomik krize sürükleyen temerrüttür.

2001 yılına gelene kadar Arjantin’in sahip olduğu bir dizi ekonomik sorunu vardı. Bununla beraber ülke zaten temerrütten temerrüde koşuyordu. Ülkenin yükümlülüklerini karşılayamayıp temerrüde düştüğü 1989 yılının üstünden henüz 12 yıl geçmişken, bu sefer daha acılı ve kötü bir krizin pençesine düşülmüştü. 2001 yılına gelene kadar devletin borç yükü sürekli artmış, ekonomi istikrarsız hale gelmişti. Yüksek enflasyon, düşük büyüme oranları, yolsuzluk ve ekonomik politikalardaki yanlışlıklar gibi faktörler, Arjantin'i zor bir duruma sokmuştu.

Hali hazırda zaten yüksek borçluluğuyla yükümlülüklerini karşılamada problemler yaşayacağına kesin gözle bakılan ve daha önce sicili de bu konuda kabarık olan Arjantin, 2001 yılında uluslararası piyasalardan daha fazla borç almak için çabaladı, ancak artan borç yüküyle birlikte ekonomik sorunlar daha da derinleşti. Halk, ekonomik krizin etkilerini hissetmeye başladı. Bankalar, tasarruflarını korumak için sınırlamalar getirdi ve bu durum, halkın bankalardan para çekmesini engelledi. Bunun sonucunda sosyal huzursuzluk arttı ve halk protestolara başladı.

13 Aralık 2001'de, hükümet nakit sıkıntısı yaşadığını ilan etti ve ödemelerini durdurdu. Bu, ülkenin uluslararası borçlarını geri ödeyememe durumunu ifade ediyordu.

Temerrüdün ardından Arjantin'de büyük bir ekonomik çöküş yaşandı. Para birimi devalüe oldu, enflasyon arttı ve işsizlik oranı yükseldi. Halkın güveni sarsıldı ve protestolar, yağma olayları ve toplumsal huzursuzluklar arttı. Bu dönemde birkaç hükümet değişikliği yaşandı ve ülkede siyasi istikrarsızlık devam etti.

Yunanistan

Yunanistan, 2010 yılında büyük bir borç krizi yaşayarak temerrüde düşen bir ülke olarak tarihe geçti. Bu kriz, Euro bölgesinde geniş çaplı bir finansal krize ve ekonomik sarsıntılara yol açtı. Yunanistan'ın temerrüt hikayesi, uzun yıllar boyunca süren yanlış mali politikalar ve kamu borçlarının sürdürülemez bir şekilde birikmesiyle tetiklendi.

Yunanistan'ın kamu harcamalarını finanse etmek için sürekli olarak borçlanması, vergi gelirlerinin düşük olması, yolsuzluklar ve etkin olmayan vergi tahsilatı gibi faktörler nedeniyle borçlarını geri ödeyemez hale gelmesine yol açtı. 2009 yılında Yunanistan'ın mali durumu kötüleşti ve borç krizi açık bir şekilde ortaya çıktı. Yunan hükümeti, borçlarını ödeyemeyeceğini duyurarak uluslararası kreditörlere temerrüt etti ve bu Yunanistan'ın tarihindeki ilk resmi temerrüttü.

Yunanistan'ın temerrüdü, ülkede büyük bir ekonomik çöküşe neden oldu. Bankacılık sistemi zor duruma düştü, işsizlik oranı arttı ve halkın yaşam standardı düştü. Hükümetin kemer sıkma önlemleri uygulaması ve ekonomik reformları gerçekleştirmesi ise halkın tepkisine neden oldu ve ülkede yaygın protestolar ve toplumsal huzursuzluk yaşandı.

Yunanistan'ın temerrüdü, Euro bölgesindeki diğer ülkeleri de etkiledi.

Yunanistan'ın borç krizi, diğer ülkelerin Yunan tahvillerine olan güvenini sarstı ve finansal piyasalarda büyük bir dalgalanmaya yol açtı. Euro bölgesi, Yunanistan'a mali yardım sağlamak ve finansal istikrarı sağlamak için önlemler almaya mecbur kaldı. 2010 yılında başlayan kriz, uluslararası kreditörler tarafından Yunanistan'a mali yardım paketleri sağlanarak kontrol altına alınmaya çalışıldı.

Avrupa Merkez Bankası, Avrupa Komisyonu ve Uluslararası Para Fonu (IMF) tarafından koordine edilen mali yardım programlarıyla Yunanistan'a borç verildi ve kemer sıkma önlemleri uygulaması talep edildi.

ABD Tarihinde Bir İlk Olabilir

Konuya ABD açısından bakıldığında ise, daha önce resmi bir temerrüt vakasının yaşanmadığını görüyoruz. Ekonomik olarak zaman zaman borçlarını ödeme konusunda ABD’de gecikmeler yaşansa da hiçbirisi kayıtlara resmi bir temerrüt vakası olarak geçmedi.

Örneğin, 1979’da yaşanan, hazine bonolarının tahsil edilemez bir duruma düşmesinden doğan bir ödeme krizi, ABD’nin borçlarının ödemesini bir süre aksatmasına sebep olsa da temerrüt gerçekleşmemiş ve ufak aksamaların ardından ABD ödemeyi gerçekleştirmiştir.

Resmi bir temerrüt vakasının aksine, borç tavanı krizi daha önce ABD’de tecrübe edilmiş bir olay. 2011 yılında Demokrat Başkan Barack Obama’nın hükümeti de borç tavanı kriziyle karşı karşıya kalmıştı.

O dönem 14,3 trilyon dolar olan borç tavanı, 2008 Ekonomik Krizi’nin etkisiyle yükselen kamu borcu için yeterli kalmamış, Demokratlar, limitin artırılmasını ve ABD’nin yükümlülüklerini karşılaması için tekrar borçlanmasına izin verilmesini istemişti. Kongre’den onay almaya çalışan Demokratlar, aynı şu an olduğu gibi Cumhuriyetçi kongre üyelerinin itirazlarına maruz kalmış ve Federal Hükümet, borçlarını ödeyememe ve temerrüde düşme tehlikesi ile karşı karşıya kalmıştı.

Bu durum, Amerika Birleşik Devletleri'nin mali sisteminde belirsizlik yarattı ve piyasalarda endişe oluşturdu. Uluslararası alacaklılar, Amerikan hükümetinin borçlarını ödeyememe riskiyle karşı karşıya olduğunu düşünerek kaygılandılar. Aynı zamanda, kredi derecelendirme kuruluşları da Amerika'nın kredi notunu düşürme tehdidinde bulundu.

Sonunda, Temmuz 2011'de Amerika Birleşik Devletleri'nin borç tavanını yükseltmek için bir anlaşma sağlandı. Bu anlaşma, federal harcamalarda kısıntılar yapılmasını ve bütçe açığının azaltılmasını öngörüyordu. Buna karşılık olarak, borç tavanı yükseltilecek ve hükümetin borçlarını ödeme yeteneği korunacaktı.

Bu anlaşma, Amerika Birleşik Devletleri'nin temerrüde düşmesini önledi ve hükümetin faiz ödemeleri, sosyal güvenlik ödemeleri ve diğer taahhütlerini yerine getirmesini sağladı.

Ancak, bu süreçte Amerika Birleşik Devletleri'nin kredi notu Standard & Poor's tarafından ilk kez tarihte AAA’dan AA+’ya düşürüldü.

Borç Tavanının Türkiye’ye etkisi

Borç tavanının Türkiye’ye olan etkisine bakmak gerekirse bu durumu 2 açıdan incelemek gerekebilir. Birincisi dolar/TL açısından, ikincisi ise Euro/dolar açısından.

Öncelikle geçmişe bakıp, günümüze bir ışık tutmaya çalışırsak az önce bir başka borç tavanı krizi olarak örnek verdiğimiz 2011 yılına dönmek mantıklı olacaktır.

2011 yılında ABD’nin borç tavanı krizinin derinleşmesi ve çözüme ulaşmayacağına dair uluslararası piyasalarda yankılanan endişe sesleri, doların değer kaybetmesine neden oldu.

Aşağıdaki grafikte mavi ile gösterilen yatay çizgi, doların diğer majör para birimleri karşısındaki değerini ifade eden “Dolar Endeksi” iken turuncu ile ifade edilen kısım ise Euro’nun dolar karşısındaki değerini gösteriyor. Grafikten de anlaşılabileceği üzere iki endeks arasında net bir ters korelasyon var. Yani doların değeri arttıkça, Euro/dolar paritesi normal bir şekilde geriliyor.

Öyle ki grafikte dolar endeksi 7 Haziran 2010 tarihinde 88,43 ile zirvesini görürken, Euro/dolar paritesi ise 1,19 ile dip seviyeleri test ediyor. İşler tersine dönüp borç krizi derinleşince ise, dolar endeksi hızla geriliyor ve bu sefer 4 Mayıs 2011 tarihinde dolar endeksi 73’lü seviyeler ile dibe yakın seyrederken, Euro/dolar paritesi 1,48 ile zirveyi görüyor.

İki endeksin yer değiştirmesinde, yani doların değer kaybedip Euro’nun değer kazanmasında ise Türkiye için gizli bir fırsat yer alıyor. Bu fırsatın çıkış noktası ise ihracat. 2011 yılı için Türkiye toplam ihracatının yüzde 40’ını AB ülkelerini yapıyordu. Yani bu Türkiye’nin sürekli olarak bu ihracatlar karşılığında Euro elde ettiği anlamına geliyor. Dolayısıyla, Euro değer kazandıkça, ihracatçı daha fazla TL elde ediyor.

Diğer yandan Türkiye’nin ithalat kalemlerinin birçoğu ise dolar cinsinden. Doların değer kaybetmesi, Türkiye’nin hem bu borçlarında TL cinsinden azalmaya sebep oluyor, hem de dolar ile ithal edilip Euro ile ihraç edilen ürünler için ek bir kâr marjı yaratıyor. Dolayısıyla bu durum Türk ihracatçısı için pozitif bir etkiye sahip.

Yine de bu kazançlar ABD’nin temerrüde düşmenin yaratacağı küresel krizin zararlarının yanında hiçbir şey. Genel olarak ABD’de yaşanan bir ödeme krizi, Yellen ve Biden’ın da bahsettiği gibi küresel bir yıkım olabilir…