Fonlarda kademeli TL’ye geçiş dönemi

HABER ANALİZ/ FON PORTFÖYLERİ

Fonlarda kademeli TL’ye geçiş dönemi

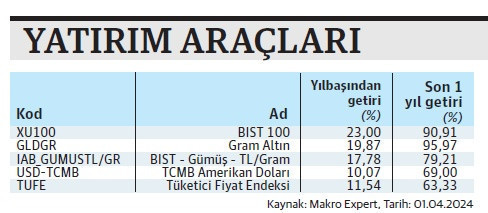

Fonlar portföy dağılımlarını yeniden oluşturuyor. Hisse ağırlıklarını sabit getirili enstrümanlara kaydırıyor. Borsa yabancıları bekliyor. Tema bazlı global fonlar tahtını koruyor.

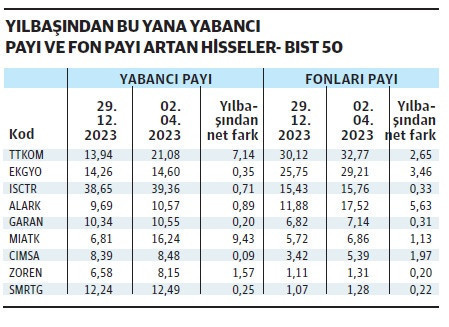

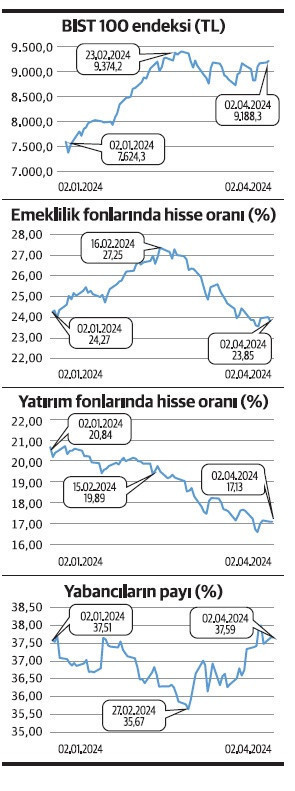

Yatırım fonları ve emeklilik fonlarında liraya kademeli geçiş yaşanıyor. Özellikle hisse senetlerinden sabit getirili enstrümanlara geçiş dikkat çekiyor. Şubat ortasında başlayan portföy değişiklikleri ile hisse senetlerinin emeklilik fonlarındaki oranı yüzde 27’den yüzde 23’e geriledi. Yatırım fonlarında yüzde 20’den 17’ye düştü. Yabancıların payı yüzde 35’ten yüzde 37’ye yükseldi.

Fon dağılımı yansıması

Fonların hisse senedi dağılımları borsa yatırımcısı için önemli. Yabancı kurumsal yatırımcılar henüz yetersiz. Yerli kurumsal yatırımcıların da paylarını azaltması borsada yatay ve sığ hareketleri öne çıkarıyor. Borsada portföy değişimlerinin yaşanmaya başladığı şubat ayından bu yana BIST 100 Endeksi, 8.695-9.368 bandında hareket ediyor.

TL’de reel getiri

TL faizlerde reel getiri fon portföylerinde sabit getirili enstrümanları artıracaktır. Bu noktada yabancı para akışı önemli olacak. Hisse senetlerine yeni para akışının olması yükselen ivmeyi de beraberinde getirecektir. Bu süreçte yatırımcılar tercihlerini enflasyona karşı dirençli sektörlerden yana kullanacak.

Holdingler ve ulaştırma

Holding ve ulaştırma sektörü ilgi gören ana sektör hisseleri olabilir. Holding sektörü yılbaşından bu yana %31 oranında yükseldi. Ulaştırma sektörü hisseleri de yüzde 32 değer kazandı. Her iki sektör hissesi kurumların öneri listelerinde ön sıralarda yer alıyor. Telekomünikasyon ve perakende ticaret sektörü hisseleri de öneri listelerinde yer almaya devam ediyor.

PİYASALARIN NABZI

Borsada yatırımcıların radarında hangi hisseler var?

NEDEN YÜKSELDİ?

* Akbank (#AKBNK): 10 gündür yükseliş trendinde. Yıllık seyirde %194 prim yaptı.

* Ak Enerji (#AKENR): 3 haftalık yükseliş trendinde. Aylık seyirde %138 prim yaptı.

* Tav Havalimanları (#TAVHL): 188,20 TL ile zirve fiyatında. Bilanço sonrası %22,61 prim yaptı.

* Hedef Holding (#HEDEF): Son 1 aylık zirvesinde. Haftalık seyirde %15 getiri sağladı.

* TSKB GMYO (#TSGYO): 8 haftalık yükseliş trendinde. Yıllık seyirde %169 getiri sağladı.

NEDEN DÜŞTÜ?

* BMS Birleşik Metal (#BMSTL): 8 haftalık düşüş trendinde. 2 aylık seyirde %17 değer kaybetti.

* Platform Turizm (#PLTUR): Son 4 haftalık düşüş trendinde. Aylık %25 değer kaybetti.

* Petkim (#PETKM): 5 gündür sürekli düşmekte. Haftalık seyirde %20 değer kaybetti.

* Sodaş Sodyum Sanayii (#SODSN): Son 1 haftalık dibinde. Haftalık seyirde %30 değer kaybetti.

* Flap Kongre Toplantı Hiz. (#FLAP): Son 1 aylık dibinde. Aylık seyirde %40 değer kaybetti.

NE OLDU?

* ABD tipi ham petrol vadelileri Ekim’den buna ilk kez 85 dolar seviyesini aştı.

* Martta otomobil pazarı bir önceki yılın aynı dönemine göre %5,7 arttı. 109 bin 828 adet oldu.

* 1 milyon TL üzerinde portföyü olan yatırımcı sayısı mart ayında 235 bin 198'e geriledi.

* Yabancı payı 5 gündür sürekli artanlar: YKBNK, AKBNK, VBTYZ, ADESE, DURDO, ISMEN, POLTK

* Yabancı payı 7 gündür sürekli azalanlar: AKSA, DOBUR, MGROS, SNPAM, TURGG, AVGYO.

NE OLACAK?

* Enflasyon verileri izlenecek.

* Gün sonunda #EUYO, #EDATA, #LMKDC ve #MOBTL üzerindeki tedbirler kalkacak.

* Euro Bölgesi tüketici enflasyonu ilk verileri yayımlanacak. Jerome Powell konuşma yapacak.

* 4 Nisan Perşembe reel efektif döviz kuru takip edilecek.

* 5 Nisan Cuma günü hazine nakit dengesi verileri İzlenecek.

ZEYNEP’E SOR

TEKNOLOJİ Mİ, METAVERSE Mİ?

Teknoloji; yazılım, donanım, internet gibi daha geniş bir yelpazeyi kapsar. Daha istikrarlı ve tutarlıdır. Riski daha azdır.

Metaverse; yeni gelişen bir sektör. Sanal gerçeklik, artırılmış gerçeklik, sanal dünya gibi teknolojileri içerir. Hızlı büyüyor. Riski ve getirisi yüksek.

Elindeki fonların tamamı yüksek riskli olmasın. Dengeleme amaçlı sabit getirili de olsun

GUH, GTA, MET ve DVT fonlarını yaklaşık 3 aydır almışım ve kârdayım. Sizce beklemeli miyim? Değiştirmek gerekir mi?/ Abbas Şen

Abbas, gördüğüm kadarıyla portföyünün ağırlıklı kısmı metaverse ve yeni teknolojilere yönelik. Son yıllarda oldukça popüler olan ve büyük potansiyel barındıran bir alana yönelmişsin. Diğer taraftan teknoloji ve altın gibi farklı varlık sınıflara yatırım yaparak portföyün riskini alan bazında dağıtmışsın. Bu strateji riski yüksek olmakla birlikte farklı alanlardaki varlıkları portföye dahil ederek getiriyi üst seviyede tutma yaklaşımı anlamına geliyor. Eğer bu senin bilinçli bir tercihinse sorun da olmamalı. Ancak yakın tavsiyesiyle gerçekleştirilen bir alımsa sorun var demektir.

Neticede seçtiğin fonların hepsinin risk düzeyi yüksek ve 6 seviyesinde bulunuyor. Bu tür yatırımlar genellikle yüksek potansiyelli ve aynı zamanda yüksek risk içerir. Teknoloji ve altın fonları, portföyünde çeşitlilik ve denge sağlama açısından yerinde bir yaklaşım. Metaverse ve yeni teknolojiler ise yenilikçi potansiyelleriyle ilgi çekici olabilir. Ancak unutma ki teknolojik trendlerin değişkenliği içinde yüksek dalgalanmalara yol açabilir ve istemediğin sonuçlarla karşılaşabilirsin. Bu noktada portföyünü dengelemek açısından sabit getirili fonları da göz ardı etmemelisin.

Daralan piyasada kârı yakaladılar. Büyüyen piyasada bakalım ne yapacaklar

SORU- Portföyde kaç hisse olmalı? Ereğli ve Kocaer uzun vade portföyümde yer vermek doğru mu?/ Serhat Özgür Yaşlı

Serhat, İdeal portföy büyüklüğü kişiden kişiye ve yatırım stratejisine göre değişiklik gösterir. Bir portföydeki hisse sayısı, yatırımcının her bir hisseyi etkin şekilde izleyebilme ve yönetebilme yeteneğiyle sınırlı olmalıdır. Çok fazla hisse senedi bulundurmak, portföy yönetimini karmaşık hale getirir ve takibi güçleştirir. Ancak, çok az sayıda hisseye sahip olmak da belirli şirketlerin veya sektörlerin risklerine karşı portföyünü savunmasız bırakabilir. Bu nedenle, dengeyi ayarlarken kendi kabiliyetini ve zaman ayırma durumunu nazara alarak hareket et.

Öte yandan demir çelik bu yıl büyüme beklentisi olan bir sektör. Büyüme, sektördeki şirketlerin performansını da olumlu yönde etkileyecektir. Ereğli Demir Çelik ve Kocaer Çelik gibi şirketleri uzun vadeli düşünüyorsan, ileriye dönük büyüme potansiyellerini de nazara almalısın. Ereğli Demir Çelik, yılın son çeyreğindeki performansıyla 2023’ü zayıf da olsa kârla kapatabilmesini olumlu değerlendirmeli. Kocaer Çelik de 2023’te kârını %23 artırdı. Daralan bir piyasada iki firmanın da kârı yakalaması, büyüyen piyasada daha güçlü bir kârlılığı elde etme ihtimalini güçlendiriyor.

YATIRIM FONLARI

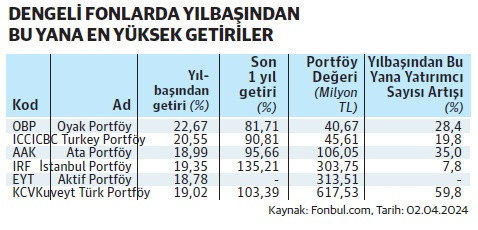

Dengeli fonlarında yüksek getiri sıralaması

Risk değeri 3-4 fonlarda kazandıranlar

Risk değeri 3-4 olan denge fonları yatırımcıların takibinde. Fonların getirisi yüzde 18,78 ile 22,67 arasında gerçekleşti. Bu fonların toplam portföy değeri 1.427 milyon TL oldu. En yüksek yıllık getiri ise İstanbul Portföyün Birinci Fon Sepeti Fonunda (IRF) gerçekleşti.

En fazla kazandıran fon içerisinde 617,53 milyon TL portföy büyüklüğü ile en yüksek fon Kuveyt Türk Portföyün Çoklu Varlık Katılım Fonu (KCV) oldu. Yatırımcı sayısı yılbaşından bu yana %59,8 arttı.

Ata Portföy Çoklu Varlık Değ. Fonu (AAK) yatırımcı sayısı yılbaşından bu yana %35 artış gösterdi.

EMEKLİLİK FONLARI

Emeklilik Yatırımlarında denge arayışı öne çıkıyor

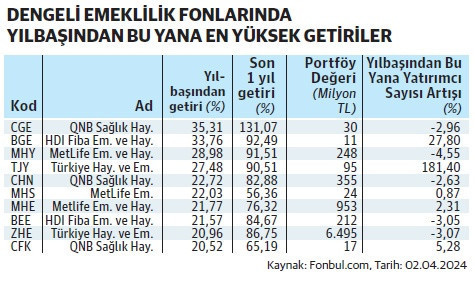

Dengeli Emeklilik Fonlarında yüksek getiriler

Dengeli emeklilik fonları, risk değeri 3-4 olan yatırımcılara yönelik ilgi çekici seçenekler sunuyor. İlk on emeklilik fonunun yıllık getirileri yüzde 20,52 ile 35,31 arasında gerçekleşti.

Bu fonların toplam portföy değeri yaklaşık 8,4 milyar TL'ye ulaştı. En yüksek yıllık getiri QNB Sağlık Hayat Sigorta ve Emeklilik Denge Değişken Grup EYF fonunda (CGE) görüldü.

Bu fonlar içerisinde en yüksek portföy değeri Türkiye Hay. ve Em. Dengeli Değişken EYF (ZHE) Fonu.

Yılbaşından bu yana yatırımcı sayısı en fazla artan fon Türkiye Hay. ve Em. Üçüncü Yaşam Döngüsü EYF (TJY) Fonu oldu. Son dönemde yaşam döngüsü fonlarına ilginin yüksek olduğu görülüyor.

Bu trend, emeklilik planlamasında fonların tema ve hedef odaklı fonlarla daha hızlı bir büyüme kaydedebileceğini gösteriyor. Yıllık bazda enflasyonun üzerinde gerçekleşen getiriler uzun dönemde yatırımcılara kazandırıyor.

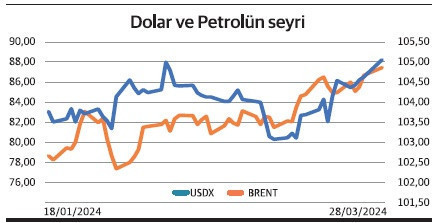

DÖVİZ PİYASASI

Döviz Grafiği

DXY 104,93 ve Petrol 88,62 dolara yükseldi

Petrol İhraç Eden Ülkeler Topluluğu ve ortaklarının üretim kısıtlamaları ve bu yılki tüketime yönelik güçlü görünüm, petrol fiyatlarının yükselmesine neden oluyor. ABD ham petrol vadeli işlemleri New York'ta Ekim ayından bu yana ilk kez varil başına 88,62 dolara ulaştı.

ABD ham petrolü vadeli kontratları yüzde 1,6 kadar yükseldi. OPEC+'nın inceleme toplantısında mevcut üretim politikasını onaylaması bekleniyor ve bu da yıl sonuna kadar açığa yol açacak. Petrolde yükseliş devam edebilir.

TAHVİL

Pınar Et ve Un, %72,82 yıllık bileşik faizden bono ihraç etti

Pınar Et ve Un, 28 Mart günü finansman bonosu ihraç etti. Toplam tutarı 210.000.000 TL olan bononun, yıllık basit faizi %59,75 olurken, bileşik faizi de %72,82'ye denk geliyor. Tek kupon ödemeli bono 116 gün vadeli olup ödeme tarihi 23 Temmuz 2024 olarak belirlendi. Kupona isabet eden faiz oranı %18,99 olacak.

Diğer taraftan 28 Mart tarihli Gecelik Referans Faiz Oranı (TLREF) 52,42 seviyesinde oluştu. Pınar Et ve Un'un çıkardığı bononun yıllık %59,75 basit faiz oranı, TLREF'in 7,33 puan üzerinde bulunuyor. Şirketin önermiş olduğu faiz oranı, piyasa koşullarıyla kıyaslandığında yatırımcıları için uygun bir seçenek olarak değerlendirilebilir.

ŞİRKET PANOSU/Şirket haberlerinde bugün önemli ne var?

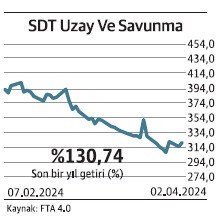

SDT UZAY VE SAVUNMA

Yurt dışından sipariş aldı. İhracatı hızlı artıyor. Gelirlerinin yarısına yakını yurt dışından

SDT Uzay ve Savunma, yurt dışında faaliyet gösteren bir uydu firmasından, uydu yer istasyonu sistemleri konusunda toplam değeri 1.666.179 euro olan bir sipariş aldı. Sipariş konusu sistemin teslimatı 2025 yılında gerçekleştirilecek.

Şirket özellikle geçtiğimiz 2023 faaliyet döneminde yurt dışı satışlarındaki artış ile dikkat çekiyor. Son açıklanan 2023 dokuz aylık dönemde brüt satışları %95 artarak 496,32 milyon TL’ye çıktı. Bu tutarın 221,9 milyon TL’si yurt dışı satışlardan geldi. Bir önceli yıl aynı dönemde ihracat tutarı sadece 5,7 milyon TL idi. Cirodaki artış dönem sonu kârının da %252 artmasına olanak verdi.

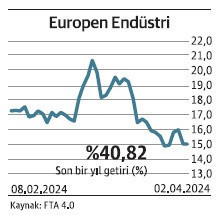

EUROPEN ENDÜSTRİ

Bir yatırımını iptal etmişti. Devam eden yatırımlarına fon sağlamak için otelini satıyor

Europen Endüstri, Eskişehir Tepebaşı ilçesinde yer alan 999 m² arsa üzerinde bulunan 61 odalı oteli, 129.720.000 TL’ye satıyor. Alınan karar gereğince otel 30 Haziran 2024 tarihinde devredilecek. Söz konusu satış, şirketin devam eden yatırımlarına finansman sağlamak amacıyla yapılıyor.

Şirket ocak ayında Manisa’da yapmayı planladığı arazi Ges yatırımını, artan maliyetler nedeniyle iptal ettiğini duyurmuştu. Aynı açıklamada 4 Mw Ges santralinin yılın ilk çeyreği sonunda devreye alınacağı belirtilmişti. Öte yandan devam eden güneş enerjisi camlarına ilişkin yatırımı ise yılın 3. çeyreğinde devreye alınması planlanıyor.

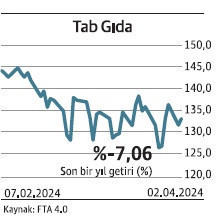

TAB GIDA

Yeni restoranlar açarak daha fazla müşteriye ulaşacak. Kâra herhalde etkisi olur

Tab Gıda, 2024 yılının ilk çeyreğinde sistem genelinde 45 yeni restoran açarak, toplam restoran sayısını 1.654’e çıkardı. Bu restoranların 943’ü şirket tarafından işletilirken, 711’i franchise sistemiyle yönetiliyor. Yeni restoran açılışları, pazar payını artırmayı hedeflediği gibi yeme-içme sektöründeki etkinliğini ve rekabet gücünü daha da güçlendiriyor.

Tab Gıda 2023 yıl sonu mali dönemde hasılatını %20,32 oranında büyütürken dönem sonu kâr artışı %32,6 oldu. Firmanın şube sayısındaki artış daha çok müşteriye ulaşmasına olanak verirken gelir ve kârlılığını da artırabilmesine olanak tanıyacak.

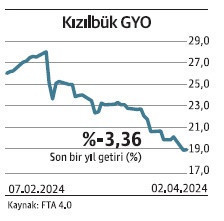

KIZILBÜK GYO

Mart ayında devremülk satışlarında düşüş yaşadı. Bakalım nisanda toparlayabilecek mi?

Kızılbük GYO, mart ayında Marmaris'teki Sinpaş Kızılbük Thermal Wellness Resort projesindeki devremülk satışlarını düşürdü. Şirket geçtiğimiz mart ayında 283 devremülkün satışı gerçekleştirirken toplam 142.931.601 TL ön satış cirosu elde etti. Bir önceki ay şubatta ise 528 adet devremülk satışı gerçekleştirmişti. Veriler şirketin satışlarını gerilettiği yönünde.

Proje kapsamında şimdiye kadar gerçekleştirilen toplam devremülk satışı ise 26.919 adet. Şirket satışlar neticesinde KDV hariç toplam 5.775.688.888 TL ön satış geliri elde etti. Öte yandan firma, son açıkladığı 2023 dokuz aylık faaliyet döneminde 53,3 milyon TL zararda.

AYGAZ

Temettü miktarı geçen seneye göre artırdı. 4 Nisan temettüyü hak etme tarihi

Aygaz, 2023 yılında elde ettiği 5.953.903.000 TL net kâr üzerinden hissedarlarına nakit kâr payı verecek. Karar gereğince 1.474.527.751 TL nakit temettü ödemesi yapacak. Dağıtılacak kâr payı, net kârın yüzde 24,77’sine denk geliyor.

Genel kurulun aldığı karar gereğince 1 adet (lot) hisse için net 6,17 TL kâr payı ödemesi yapılacak. Yatırımcılar nakit temettü haklarını 4 Nisan günü kullanacak. Hesaplara geçmesi ise 8 Nisan günü olacak. Aygaz, yatırımcısın düzenli nakit temettü ödeyen şirketler arasında yer alıyor. Geçtiğimiz yıl da hisse başına net 90 kuruş ödemede bulunmuştu.