Özvarlık kârlılığı yüksek şirketlerde yatırım fırsatı

HABER ANALİZ / BIST 100 ÖZVARLIK KARLILIĞI VE PD/DD ANALİZİ

Özvarlık kârlılığı yüksek şirketlerde yatırım fırsatı

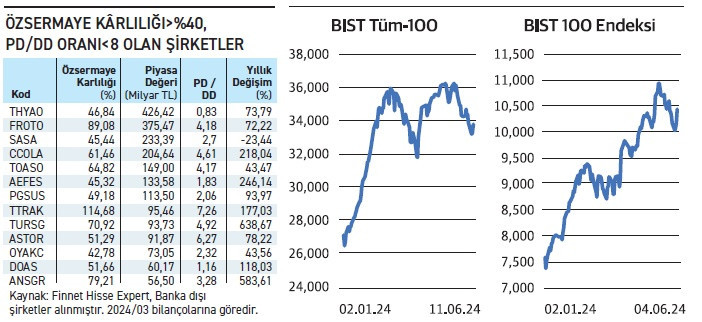

Özsermaye kârlılığı yüzde 40’ın üzerinde olan PD/DD Oranı 8’in altında olan 13 şirket bulunuyor.

Borsada hisse senetlerine yatırımda, özvarlık kârlılığı yüksek, PD/DD oranı düşük şirketler her zaman yatırımcının dikkatini çeker. Özsermaye kârlılığı %40’ın üzerinde olan ve PD/ DD oranı 8’in altında kalan 13 şirket, yatırımcılar için fırsat sunuyor. Bu şirketler, yıllık bazda ortalama yüzde 181 kazandırdı.

Özsermaye kârlılığı yüksekler Özsermaye kârlılığı, şirketin öz kaynaklarını ne kadar verimli kullandığını gösteren önemli bir finansal göstergedir. Tabloda, özsermaye kârlılığı %40›ın üzerinde olan şirketler listelendi. Bu yüksek oranlar, şirketlerin kârlılık potansiyelini ve finansal gücünü ortaya koyuyor. Örneğin, Türk Traktör %114,68 özsermaye kârlılığı ile listenin en üst sırasında yer alıyor. PD/DD oranı en düşükler PD/DD (Piyasa Değeri / Defter Değeri) oranı, bir şirketin piyasa değerinin defter değerine oranını ifade eder.

Düşük PD/DD oranı, bir şirketin hisse senetlerinin defter değerine göre nispeten ucuz olduğunu gösterir. Bu bağlamda, Türk Hava Yolları 0.83 oranıyla öne çıkıyor. Doğuş Otomotiv için PD/DD oranı 1,16 ve Anadolu Efes için 1,83 seviyesinde bulunuyor.

Yıllık performansı yüksek olanlar

Listedeki şirketler içerisinde yıllık değişim oranlarına göre Türkiye Sigorta %638,67 yıllık getirisi ile ilk sırada yer alıyor. Geçtiğimiz yıllarda piyasada ciddi bir rüzgar estiren Sasa Polyester ise yıllık % 23,44 değer kaybıyla dikkat çekiyor. Sasa halihazırda dinlenme sürecinde bulunuyor. Alıcıların hisseye tekrar yönelmesi fiyatı yukarı yönlendirmede etkili olacaktır.

PİYASALARIN NABZI

Borsada yatırımcıların radarında hangi hisseler var?

YÜKSELİŞTEKİLER

● Akdeniz Yatırım Hol. (#AKYHO): 4 gündür yükseliyor. Bir ayda %5,06 ve bir yılda %267 arttı. ● Vakıfl ar Bankası (#VAKBN): 4 gündür yükseliyor. Son bir ayda %13,81 ve bir yılda %147 arttı. ● Şok Marketler Ticaret (#SOKM ): 4 gündür sürekli yükseliyor. Son bir yılda yüzde 112 yükseldi. ● Batısöke Çimento (#BSOKE): 4 gündür yükseliyor. Son bir ayda %42,28 ve bir yılda %819 arttı. ● Anadolu Efes (#AEFES): 4 gündür yükseliyor. Bir ayda %16,90 ve bir yılda %246 yükseldi.

DÜŞÜŞTEKİLER

● Girişim Elektrik Sanayi (#GESAN): 9 gündür sürekli düşüyor. Son bir ayda %25,04 geriledi. ● Politeknik Metal (#POLTK): 5 gündür sürekli düşüyor. Son bir ayda %41,79 geriledi. ● Cw Enerji (#CWENE): 5 gündür sürekli düşüyor. Son bir ayda %17,35 geriledi. ● Alfa Solar Enerji (#ALFAS): 5 gündür sürekli düşüyor. Son bir ayda %2,56 geriledi. ● Garanti Yat. Ort. (#GRNYO): 4 gündür sürekli düşüyor. Son bir ayda %16,52 geriledi.

NE OLDU?

● Satılık ve kiralık konut piyasası fiyatlarında 11 aylık düşüş trendi devam ediyor. ● UBS, Fed’den ilk faiz indirimi için beklentisini aralık ayına öteledi. ● ATP, ilk çeyrekte %43 reel büyümeyle gelirini 396,3 milyon TL’ye yükseltti. ● Turkish Cargo, TİM ile iş birliği anlaşmasını yeniledi. ● Denizbank, üç dilimden oluşan sendikasyon kredisi sağladı.

NE OLACAK?

● TCMB 10:00’da Piyasa Katılımcıları Anketi haziran sonuçlarını duyuracak. ● Japonya Merkez Bankası faiz kararını açıklayacak. Değişiklik beklenmiyor. ● ECB Başkanı Lagarde 20:30’da Dubrovnik Ekonomi Konferansı’nda konuşacak. ● Fed üyesi Austan Goolsbee 21:00’de konuşma yapacak. ● UEFA Avrupa Futbol Şampiyonası 22:00’de Almanyaİskoçya maçıyla başlayacak.

ZEYNEP’E SOR

PİYASA DERİNLİĞİ Mİ, PİYASA DARLIĞI MI?

Piyasa derinliği; düşük volatilite, yüksek likidite, hızlı işlem, daha adil ve doğru fi yatlanma. Düşük kâr marjı, bilgiye dayalı yatırım stratejinin hayata geçirilmesi daha zordur. Piyasa darlığı; yüksek kâr marjı, fi yat hareketlerinden yararlanma, bilgi avantajı. Yüksek volatilite, likidite riski, fiyat dalgalanmaları daha fazla olur.

Satışları dramatik düştü. Yatırım faaliyet giderindeki düşüş ise net kârın azalmasını sınırladı

Aksa Enerji yıllarca gayet iyi çıktı. Bir yıldan fazla oldu ki hareket yatayda. Hisseyle ilgili beklentinizi öğrenebilir miyim? / Ömer Boza

Ömer, Aksa Enerji borsaya geldiği 2010 yılından sonra uzunca bir süre yatayda dalgalı bir seyir izledi. Hissede hareketlenme Mayıs 2019’dan sonra gözlendi. Anılan tarihte düzeltilmiş verilerle en düşük 97 kuruşa kadar inerken sonrasındaki süreçte çıkış ivmesi dikkat çekti. Kasım 2022’de en yüksek 51,42 TL’yi test ettikten sonra da gelen satışlarla birlikte geriledi. Hisse, yılbaşından bu yana gerilediği seviyeden tekrar yönünü yukarı çevirmiş görünüyor. Alıcı ilgisinin devam etmesi kasım ayındaki zirve seviyesinin tekrar yakalamasını mümkün kılabileceği gibi üzerine çıkması da bir diğer olasılık. Hisselere yönelik alıcı ilgisinin güçlenebilmesi firmanın geliriyle doğrudan bağlantılı. Aksa Enerji, son açıkladığı 2023 yıl sonu mali tablolarında satışını %60 düşürürken 35,17 milyar TL’ye geriletti. Söz konusu durum esas faaliyet kârının da dramatik bir düşüş yaşamasına yol açtı. Yıl sonu net kârının sadece %2 gerilemesi ise yatırım faaliyet giderlerinin yüksek düşüşüyle bağlantılı. Söz konusu giderin azalmasının nedenini anlamak için dip notlara baktığımdaysa sabit kıymet değer düşüklüğü öne çıkıyor. Değer düşüşü 2,4 milyar TL’den 36 milyon TL’ye inmesi net kâr düşüşünü sınırladı.

Geçtiğimiz yıl gelirini %4 artırdı. Bu yıl sonu hedefi ortalama %5. Daha güçlü artışlar olmalı

Şok Market tekrar yataya dönmüş olabilir mi? Kaç aydır bir aşağı bir yukarı gidip geliyor. Bir türlü hareket olmadı. / Mehmet Kavak

Mehmet, bir hissenin sürekli olarak yükselmesini beklememeli. Değişen konjonktüre bağlı olarak kimi zaman düşer, kimi zaman yatayda dalgalı bir seyir izler. Bu noktada asıl önemlisi firmanın gelir ve kâr büyümesini sürdürüp sürdürmediğidir. Senin de takip etmen gereken asıl nokta burası olmalı. Neticede büyüyen şirketin hissesinin değeri aşağıda kalmaz. Kimi zaman hisse ile şirketin büyümesi arasında makas aralığı açılsa da bu yatırımcısı için fırsat eşiği sağlar. İstifade eden ilave kazançlar elde eder. Bununla birlikte şirket büyüme trendini sürdürüyorsa potansiyel de var demektir. Şok Market, 2024 ilk çeyrek mali tablolarını açıkladı. Satışlarını sadece %4 artırabildi. Esas faaliyetlerinden ötürü şirket zarar ederken Net Parasal Pozisyon Kazançları kaleminden elde edilen tutarla dönem sonunda kâra döndü. Şirket, 2023’ün ilk çeyreğinde 1,07 milyar TL kâr elde ederken bu yılın ilk çeyreğinde tutar ciddi bir düşüşle 11,9 milyon TL’ye geriledi. Firmanın dönem sonunda güçlü bir kârlılık elde edebilmesi için satış gelirlerini artırması kadar maliyet ve giderler kalemine de dikkat etmeli. Firma ise bu yıl satışlarının ortalama %5 artırmayı öngörüyor. Yeterli demek zor.

YATIRIM FONLARI

Risk düzeyi tema fonlar %64,43 getiri sağladı

Tema fonlarda öne çıkan getiriler

Risk Düzeyi Tema Fonlar içerisinde Agresif fonlar, yılbaşından bu yana %8,85 ile %64,43 arasında getiri sağladı. Listede yer alan fonlarda toplam 96,445 yatırımcı bulunuyor. En yüksek performansı, yılbaşından beri %64,43 getiri ile Ziraat Portföy Agresif Değişken Fon gerçekleştirdi. Bu fonun toplam 14,771 yatırımcısı bulunuyor. Diğer fonlarla kıyaslandığında yüksek yatırımcı sayısına sahip olduğu görülüyor. Öte yandan listeye giren fonların toplam portföy değeri 11 milyar 538 milyon TL olurken en yüksek portföy değeri İş Portföy Atak Değişken Fon fonuna ait bulunuyor.

EMEKLİLİK FONLARI

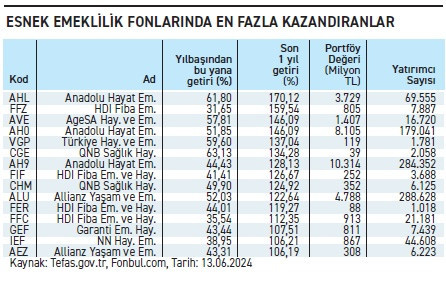

Esnek Emeklilikte kazandıranlar

15 fon yıllık ortalama %130 kazandırdı

Esnek emeklilik fonları içerisinde yüksek getirili 15 fon, yatırımcılara son bir yılda ortalama yüzde 130 kazandırdı. Yılbaşından bu yana en yüksek getiriyi sağlayan fon, Anadolu Hayat Em. Agr. Değ. EYF (AHL) %61,80 getiri ile öne çıktı. QNB Sağlık Hay. Sigorta ve Em. Den. Değ. Grup EYF (CGE) %63,13 getiri ile dikkat çekti. Yılbaşından bu yana getiriler tüm yatırım araçlarının üzerinde gerçekleşti. Yıllık getirilere baktığımızda getirilerin yüzde 170’lere çıktığını görüyoruz. Son bir yılda, Anadolu Hayat Em. Agr. Değ. EYF (AHL) %170,.12 getiri ile zirvede yer aldı. HDI Fiba Em. ve Hay. Inveo Portföy Fon Sepeti EYF (FFZ) %159,54 ile ikinci sırada, AgeSA Hay. ve Em. Agr. Değ. EYF (AVE) ve Anadolu Hayat Em. Atak Değ. EYF (AH0) %146,09 getiri ile öne çıktı. Portföy değerlerine göre incelediğimizde Anadolu Hayat Em. Den. Değ. EYF (AH9) 10 milyar 314 milyon TL portföy değeri ve 284,352 yatırımcı ile ilk sırada yer alıyor. Allianz Yaşam ve Em. Agresif Değ. EYF (ALU) 4 milyar 788 milyon TL portföy değeri ve 288,628 yatırımcı ile dikkat çekiyor.

DÖVİZ PİYASASI

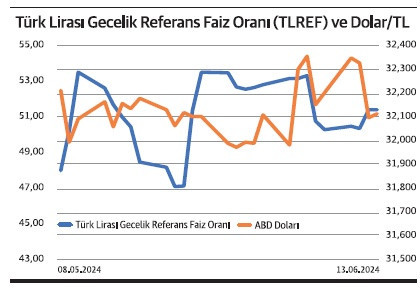

Dolar/TL ve TLREF’in seyri TLREF 50’nin altına gerileyerek 49,40 seviyesine geldi.

Dolar/TL kuru ise 32,29’da. TLREF’in seyri dolar kurunun hareketi açısından belirleyici. Gerilemenin devam etmesi Dolar/TL’ye talebi artırabilir. Ancak yılsonuna ilişkin beklentilerin sınırlı olması yükseliş marjının dar olmasına neden olacaktır. Zayıf ve sığ hareketler devam ediyor.

TAHVİL

Tam Finans Faktoring, %66,44 yıllık bileşik faizden bono ihraç etti

Tam Finans Faktoring, 11 Haziran 2024 günü finansman bonosu ihraç etti. Toplam tutarı 200.000.000 TL olan bononun, yıllık basit faizi %58 olurken, bileşik faizi de %66,44’e denk geliyor. Tek kupon ödemeli bono 182 gün vadeli olup ödeme tarihi 11 Aralık 2024 olarak belirlendi. Kupona isabet eden faiz oranı da %28,92 olacak.

Diğer taraftan 11 Haziran tarihli Gecelik Referans Faiz Oranı (TLREF) %50,10 seviyesinde bulunuyor. Tam Finans Faktoring’in çıkardığı bononun yıllık %58 basit faiz oranı, TLREF’in 7,9 puan üzerinde bulunuyor. Şirketin önermiş olduğu faiz oranı, piyasa koşullarıyla kıyaslandığında yatırımcıları için cazip bir seçenek olarak değerlendirilebilir. Bono piyasada TRFTAMFA2419 ISIN kodu ile işlem görecek.

ŞİRKET PANOSU / Şirket haberlerinde bugün önemli ne var?

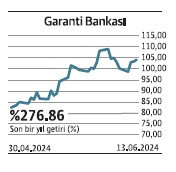

GARANTİ BANKASI

Takipteki kredilerini sattı. Mali yapısını güçlendirdi. Bilançoya yansıması dokuz aylıkta olacak

Garanti Bankası, toplam 2,32 milyar TL tutarındaki tahsili gecikmiş alacaklarını sekiz ayrı portföy halinde sattı. Satışlar, bankanın mali yapısını güçlendirme hedefine katkıda bulunacak. Satış işlemleri, çeşitli varlık yönetim şirketlerine yapıldı ve her bir portföy ayrı ayrı değerlendirildi. Gerçekleştirilen satışların toplam tutarı 897.600.000 TL olarak açıklandı. Banka bu satışlar neticesinde bilançosunu iyileştirirken finansal yapısını da güçlendirmiş oldu. Takipteki kredilerden satış tarihi belirtilmemekle birlikte açıklaması 11 Haziran günü yapıldı. Bu neden elde edilen gelirlerin mali tablolara yansıması yılın 3. çeyrek döneminde olması beklenmeli.

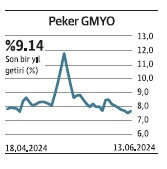

PEKER GMYO

Projeden 73 taşınmaz alacak. Alım gerekçesini açıklamadı. Kira geliri elde etmek istiyor olabilir

Peker GMYO, İstanbul Zeytinburnu’nda inşa edilmekte olan Tenet Topkapı Prime Projesi’nde yer alan 73 bağımsız bölümü satın almak üzere Tenet İnşaat ile bir sözleşme imzaladı. Değerleme raporunda satışa konu bağımsız bölümlerin toplam tutarının KDV hariç 792.200.000 TL olduğunu belirledi. Firma ise taşınmazları KDV hariç 832.134.745 TL bedelle “anahtar teslimi” olarak satın alacak. Peker GMYO’nun bu yatırım kararı, portföyünü genişletmek amaçlı. Gelecekteki gelir potansiyelini artırma amacıyla alım yaptığı şeklinde değerlendirilebilir. Tüm bunlardan ayrı olarak son açıkladığı 2023 mali tablolarında ise şirket gelirini %189 artırarak 896,37 milyon TL’ye çıkardı.

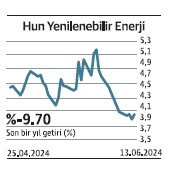

HUN ENERJİ

Yunanistan’da kurulmakta olan GES’i satın alacak. Görüşmelere başladı. Geliri çeşitlenecek

Hun Enerji, uluslararası pazarlara açılmak ve enerji santrali portföyünü çeşitlendirerek büyütmek istiyor. Bu amaçla Yunanistan’da girişimde bulunduğunu paylaştı. Firma, Yunanistan’da kurulmakta olan bir güneş enerjisi santralinin satın alınması için Avrupa menşeili bir firmayla görüşmelerine başladığını duyurdu. Şirket, söz konusu hamleyle birlikte sürdürülebilir enerji çözümlerini yurt dışına da taşımız olacak. Bu şekilde genişletme olanağı bulacak. Hun Enerji, 2024’ün ilk çeyrek dönemde 105,28 milyon TL net satış geliri elde etti. Söz konusu gelirin tamamı yurt içi gelirlerinden geldi. Yeni yatırım hamlesiyle yurt dışı geliri de olacak.

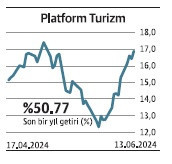

PLATFORM TURİZM

İstanbul Büyükşehir Belediyesi’nin ihalesini kazandı. Sözleşme için davet mektubu bekliyor

Platform Turizm, İstanbul Büyükşehir Belediyesi’nin açmış olduğu ihaleyi kazandı. Böylece yeni bir iş ilişkisi başlamış oldu. İhale, 16 Haziran - 30 Eylül 2024 tarihleri arasında 645 sürücü ve 1942 araç kiralama hizmeti alımını kapsıyor. Toplam tutar ise 626.492.702 TL olduğu belirtildi. Yeni iş ilişkisi, şirketin faaliyetlerine olumlu yönde katkı sunacak ve finansal performansını güçlendirecek. İstanbul Büyükşehir Belediyesi ile gerçekleştirilecek olan anlaşma, Platform Turizm’in net satışlarının %25’ine denk geliyor. Henüz sözleşme imzalanmamış olup, Belediyeden davet bekliyor. Şirket, 2023 faaliyet döneminde gelirini %7 azaltarak 2,55 milyar TL’ye düşürdü.

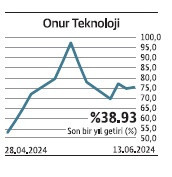

ONUR TEKNOLOJİ

Aldığı yeni siparişi paylaştı. Yılın ilk çeyreğinde cirosunda artış olurken zarardan kâra döndü

Onur Teknoloji, bir yurtiçi müşterisinden, yurtdışına ihraç edilecek hava platformlarına yönelik ses haberleşme ve kayıt sistemleri tedariki için 430.299 dolar tutarında sipariş aldı. Sipariş konusu ürünlerin teslimatları 2024 yılı içinde tamamlanacak. Şirket toplam sipariş tutarını da paylaştı. Gelen açıklamada firmanın yılbaşından bu yana aldığı sipariş toplamının 11.577.683 dolar, 2.993.548 euro ve 4.100.000 TL olduğu belirtildi. Onur Teknoloji, 2024 ilk çeyrek dönemde cirosunu %15 artırarak 152,74 milyon TL’ye çıkardı. Dönem sonu net kârı ise 2,2 milyon TL oldu. Şirket, geçtiğimiz yıl ilk çeyrek dönemdeyse zarar açıklamıştı.